[생수의 품격-①] 레드오션인데… 커지는 시장

2019년 10월 22일자

[기사 전문]

돈 주고 물을 사먹는 시대가 열린 지 20여년. 1995년 ‘먹는 물 관리법’이 제정되면서 문을 연 생수시장은 물을 만난 듯 급속도로 커졌다. 사먹는 물을 이상하게 여기던 사람들은 이제 더 좋은 물, 더 깨끗한 물을 마시기 위해 지갑을 연다. 이로 인해 국내 생수시장은 연평균 10%씩 성장하고 있다. 시장이 커지면서 뛰어드는 업체도 많아졌다. 현재 국내에서 생수를 생산하는 업체는 70여곳, 브랜드는 300여개에 달한다. 업체 간 경쟁도 치열하다. 청정 수원지를 확보하는 것은 물론이고 배송과 가격에 차별화를 주기 위해 힘쓴다. 이들은 왜 생수에 주목할까.

◆초저가부터 프리미엄까지… 생수 춘추전국시대

국내 생수시장 1위업체인 제주 삼다수의 아성이 흔들리고 있다. 1998년 3월 판매를 시작한 제주 삼다수는 출시 이후 줄곧 시장점유율 1위를 지켜왔다. 한때는 시장점유율이 50%를 넘볼 정도로 인기를 끌었으나 2015년부터 점점 뒷걸음질 쳐 지난해 말에는 39.8%까지 떨어졌다.

삼다수가 빼앗긴 점유율은 경쟁사 제품이 흡수했다. 업계 2위인 롯데칠성음료의 아이시스는 연간 점유율이 2017년 11.7%에서 지난해 13.2%로 늘었다. 3위 농심 백산수도 7.7%에서 8.6%로 점유율이 올랐다.

후발업체들도 점유율을 꾸준히 늘리고 있다. 해태 강원 평창수, 코카콜라 휘오, 하이트진로 석수, 동원F&B 동원샘물, 풀무원샘물, 아워홈 지리산수, 정식품 삼천수 등이 대표적이다.

이밖에 대형마트와 편의점의 자체브랜드(PB) 상품까지 합하면 경쟁은 보다 치열하다. 온라인에서도 G마켓, 쿠팡, 티몬 등 이커머스업체들이 각각 캬 워터, 탐사수, 236미네랄워터 등 PB생수를 선보였다. 이에 따라 생수시장 내 PB생수 점유율은 2017년 18.5%에서 현재 20%대까지 확대됐다.

최근 대형마트발 ‘생수 대전’을 치른 것도 저렴함을 무기로 한 PB생수다. 이마트와 롯데마트, 홈플러스는 지난달 18일 일제히 초저가 생수를 선보였다. 당시 이들이 판매한 생수의 1병(2ℓ)당 가격은 이마트 국민워터가 314원, 롯데마트 온리프라이스 미네랄워터가 275원, 홈플러스 바른샘물이 265원 꼴이다.

국내 생수시장은 신규업체가 뛰어들며 경쟁이 더욱 치열해질 전망이다. 특히 신규업체들은 프리미엄 생수에 주목하고 있다. 국내 프리미엄 생수시장은 프랑스산 에비앙과 볼빅, 미국의 피지워터, 캐나다의 캐나다아이스 등 수입산이 선점한 상황이다. 이에 오리온은 올 하반기 제주 용암해수로 만든 고기능성 미네랄워터 제품을 출시한다. LG생활건강도 이르면 내년 청정 화산섬에서 솟아오르는 용천수로 생수 브랜드를 출시할 계획이다.

◆레드오션 생수시장, 왜 뛰어드나

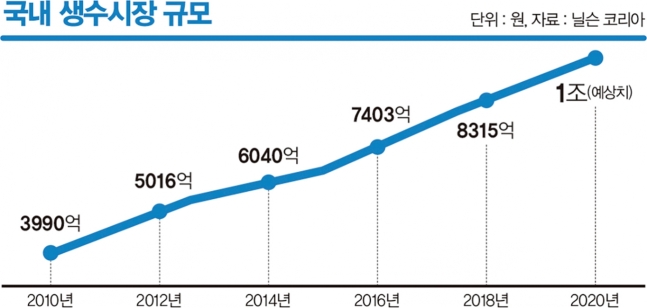

기업들이 너도나도 생수시장에 뛰어드는 이유는 여전한 성장 가능성 때문이다. 시장조사기관 닐슨코리아에 따르면 2010년 3990억원이던 국내 생수시장 규모는 지난해 8315억원으로 확대됐다. 2020년에는 1조원을 넘을 것으로 보고 있다.

이처럼 생수시장이 급성장하게 된 배경엔 웰빙 열풍이 있다. 수돗물에 대한 불신이 커지고 건강에 대한 관심이 높아지면서 집에서도 생수를 마시기 시작한 것. 또한 1인가구와 맞벌이 가정의 증가도 한몫을 했다. 물 소비량이 많지 않은 1~2인가구의 경우 정수기 렌털보다 생수를 사 먹는 것이 효율적이라는 판단에서다.

생수시장은 온라인과 모바일쇼핑이 늘면서 앞으로도 성장세가 예상된다. 무거운 생수를 집까지 배달해주는 쇼핑 환경이 구축됐기 때문이다. 이에 질세라 기존 생수업체들도 직접 배송 서비스에 나서고 있다. 광동제약은 제주삼다수를 스마트폰으로 주문·결제할 수 있는 애플리케이션을 선보였으며 롯데칠성 아이시스도 롯데칠성몰을 통해 정기배송 홈서비스를 시행 중이다.

업계가 생수시장에 주목하는 건 구조적인 이유도 있다. 생수는 소비자가격에 비해 제조원가가 낮아 수익을 내기 쉽다. 업체들은 생수 원가를 대외비로 하고 있으나 2ℓ짜리 생수 한병에 들어가는 비용이 100원 안팎이라는 게 업계 정설이다. 일단 취수원을 확보하면 취수량에 따라 납부하는 수질개선부담금과 병·뚜껑 값 정도만 원가에 포함돼 사업 부담이 적다.

다만 출혈경쟁으로 인한 우려의 목소리도 나온다. 여러 업체가 난립하다보면 수익성을 담보할 수 없기 때문이다. 특히 생수사업은 영업이익률이 낮아 ‘규모의 경제’를 이뤄야만 이익을 낼 수 있다는 분석이 나온다.

생수업계 관계자는 “시장이 꾸준히 성장하기 때문에 기업들이 뛰어드는데 이럴수록 마진을 내긴 어렵다”며 “생수 원가는 낮아도 취수원을 뚫는 초기비용에 수백억원이 든다. 여기에 운영·관리 비용, 물류비용, 마케팅 비용 등이 붙어 이익이 크진 않다”고 설명했다.

이에 일부 업체는 블루오션인 해외시장으로 눈을 돌리고 있다. 특히 중국은 소득수준이 높아지고 위생에 대한 인식이 달라지면서 2010년대 들어 생수를 마시는 비중이 급격히 늘고 있다. 중국 중상산업연구원은 2016년 기준 연간 8조4000억원대 규모였던 중국의 생수 소매시장이 2020년에는 17조원에 이를 것으로 내다봤다.

중국 생수시장에 도전장을 낸 국내 업체는 농심과 오리온이 대표적이다. 농심은 2015년 2000억원을 투자해 중국에 공장을 설립하고 백산수를 현지 전역에서 판매 중이다. 오리온도 올 하반기 국내시장에 미네랄워터를 출시한 뒤 중국 공략에 나설 계획이다.

오리온 관계자는 “최근 식품업계에서 가정간편식(HMR)과 물을 제외하곤 성장세를 찾기 어렵다. 생수시장은 경쟁이 치열하지만 전체 규모가 꾸준히 성장하는 시장”이라며 “중국 역시 물에 대한 관심이 높아 성공 가능성이 있다”고 말했다.

☞ 본 기사는 <머니S> 제615호(2019년 10월22~28일)에 실린 기사입니다.

원문보기: http://mnb.moneys.mt.co.kr/mnbview.php?no=2019101515078021110&ref=

'매출·유통업·신사업·물류 > 기획·특강' 카테고리의 다른 글

| [이데일리특강] 코로나發 유통격변기…위기를 기회로 '응답하라 1998' (0) | 2020.05.20 |

|---|---|

| [헤럴드경제 2020 컨슈머포럼] 다른 건 몰라도 먹거리엔 지갑 연다…유통업체, 신선식품 경쟁력에 사활 (0) | 2020.01.06 |

| [헤럴드경제] [배송전쟁 출발점 가락시장 가보니] 새벽 배송전쟁 속 가락시장 ‘경매전쟁’ (0) | 2019.07.06 |

| [문화일보기획] 로봇이 척척척 7분이면 포장 끝… “속도가 경쟁력” (0) | 2019.04.06 |

| [한국경제기획] "신선식품 배송 밀리면 끝장"…이마트, 15년만에 새벽경매로 조달 (0) | 2019.04.06 |